Robo-X的产业趋势、市场空间和产业链拆解

【原报告在线阅读和下载】:20251216【MKList.com】智能驾驶行业专题:Robo-X的产业趋势、市场空间和产业链拆解 | 四海读报

【迅雷批量下载】:链接:https://pan.xunlei.com/s/VOXJ23RJHhoECPL5FRrVathfA1 提取码:umqb

【夸克批量下载】:链接:https://pan.quark.cn/s/fe42cc605010 提取码:j4Vv

1. 一段话总结

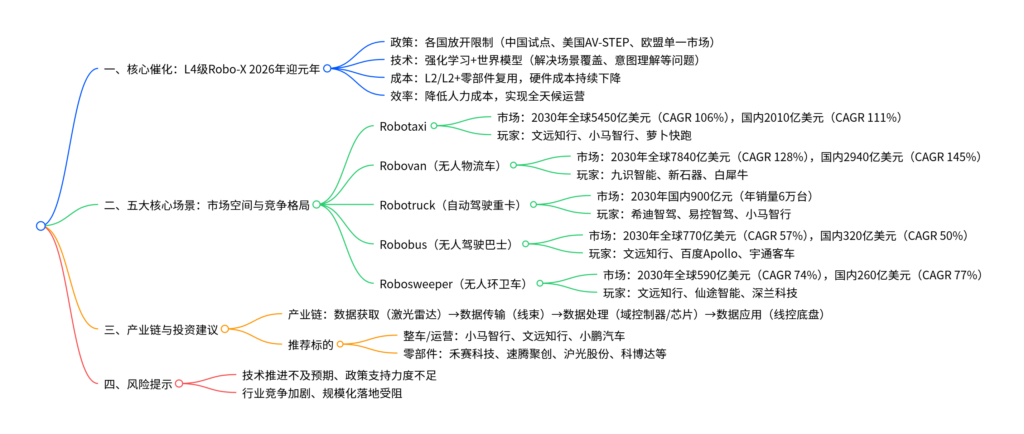

在政策支持、技术突破(强化学习+世界模型)、成本下降三大核心因素催化下,L4级智能驾驶(Robo-X)预计2026年迎来商业化元年,涵盖Robotaxi、Robovan、Robotruck、Robobus、Robosweeper五大核心场景,全球及国内市场空间广阔(2030年全球Robotaxi市场规模超5000亿美元);自主厂商加速崛起,产业链从数据获取(激光雷达等)、传输、处理到应用环节全面受益,同时需警惕技术推进、政策支持不及预期等风险。

2. 思维导图(mindmap)

3. 详细总结

一、核心背景:L4级Robo-X商业化加速的核心逻辑

- 政策支持:全球多国放开限制

- 中国:2024年启动智能网联汽车准入和上路通行试点,覆盖重庆、广州等9城;2025年强化产品准入与召回管理,明确安全责任。

- 海外:美国推出AV-STEP计划,放宽豁免限制;欧盟拟投10亿欧元建AI超级工厂;新加坡、迪拜等推进自动驾驶纳入公共交通。

- 技术突破:强化学习+世界模型构建底层

- 强化学习:通过环境交互优化决策,解决模仿学习的场景局限问题。

- 世界模型:构建虚拟仿真沙盒,生成合成数据,覆盖CornerCase场景,提升模型泛化能力。

- 成本与效率驱动

- 成本下降:L4与L2/L2+零部件共通性高,随着L2渗透率提升,核心硬件(激光雷达、芯片)成本持续降低。

- 效率提升:L4车辆可全天候运营,降低人力成本(如无安全员Robotaxi单公里成本0.81元,较传统网约车低43%-58%)。

二、五大核心场景:市场空间与竞争格局

(一)Robotaxi(自动驾驶出租车)

-

市场空间

维度 数据详情 国内基础市场 出租车+网约车年化市场规模2360亿元(2025年) 2025年渗透率 0.6%(车队规模7000台) 2030年全球规模 5450亿美元(CAGR 106%) 2030年国内规模 2010亿美元(CAGR 111%) -

竞争格局:文远知行(覆盖中、美、中东等8国,2025年广州部署超300台)、小马智行(2025年底车队目标1000台)、萝卜快跑(全球订单超1700万单)。

(二)Robovan(无人物流车)

-

市场空间

维度 数据详情 国内基础市场 轻卡+微卡年化市场规模2350亿元(2025年) 潜在替代空间 1645亿元(70%场景可替代) 2025年渗透率 2%(交付量4-5万台) 2030年全球规模 7840亿美元(CAGR 128%) 2030年国内规模 2940亿美元(CAGR 145%) -

竞争格局:九识智能(2024年底累计交付超3000台)、新石器(全球部署超7500辆)、白犀牛(合作顺丰、永辉,覆盖50余城)。

(三)Robotruck(自动驾驶重卡)

-

市场空间

维度 数据详情 2024年国内销量 0.1万台(市场规模15亿元) 2030年国内销量 6万台(市场规模900亿元) 2035年全球规模 6049亿美元(CAGR 124%) 2035年国内规模 2480亿美元(CAGR 121%) -

竞争格局:希迪智驾(矿卡规模化应用)、易控智驾(2000+台矿卡运行)、小马智行(第四代车型2026年量产)。

(四)Robobus(无人驾驶巴士)

-

市场空间

维度 数据详情 国内基础市场 公交年化市场规模150-350亿元(2025年) 2025年渗透率 2%以内(销量1000辆以内) 2030年全球规模 770亿美元(CAGR 57%) 2030年国内规模 320亿美元(CAGR 50%) -

竞争格局:文远知行(与宇通/金龙合作)、百度Apollo(阿波龙Ⅱ落地)、宇通客车(小宇累计运营超400万公里)。

(五)Robosweeper(无人环卫车)

-

市场空间

维度 数据详情 国内基础市场 环卫车年化市场规模113-225亿元(2025年) 2025年渗透率 4.7%(销量3500台) 2030年全球规模 590亿美元(CAGR 74%) 2030年国内规模 260亿美元(CAGR 77%) -

竞争格局:文远知行(前装量产环卫车)、仙途智能(全球30余城部署)、深兰科技(获Pre-IPO轮融资)。

三、产业链与投资建议

-

产业链核心环节(按数据流)

环节 核心产品 推荐标的 数据获取 激光雷达、摄像头 禾赛科技、速腾聚创(关注图达通) 数据传输 汽车线束 沪光股份 数据处理 域控制器、智驾芯片 科博达、华阳集团、均胜电子、地平线、黑芝麻智能 数据应用 线控底盘 保隆科技、伯特利、耐世特 -

整车/运营推荐:小马智行、文远知行、小鹏汽车(2026年推3款Robotaxi),建议关注佑驾创新。

四、风险提示

- 技术风险:L4级智能驾驶推进不及预期,场景覆盖不足。

- 政策风险:产业支持力度不及预期,测试牌照发放缓慢。

- 市场风险:行业竞争加剧,规模化落地受阻导致现金流承压。

4. 关键问题及答案

问题1:L4级Robo-X 2026年成为商业化元年的核心催化因素有哪些?各因素的具体表现是什么?

- 答案:核心催化因素包括政策、技术、成本三大维度。①政策方面:中国启动智能网联汽车准入试点,美国放宽自动驾驶豁免限制,欧盟推进单一市场建设,全球监管框架逐步明确;②技术方面:强化学习解决场景局限问题,世界模型通过虚拟仿真生成合成数据,覆盖CornerCase场景,提升模型泛化能力;③成本方面:L4与L2/L2+零部件高度复用,随着L2渗透率提升,激光雷达、智驾芯片等核心硬件成本持续下降,叠加人力成本节省(如无安全员Robotaxi单公里成本仅0.81元),商业化经济性凸显。

问题2:Robo-X五大核心场景(Robotaxi/Robovan/Robotruck/Robobus/Robosweeper)的国内市场空间与2025年渗透率分别是多少?核心竞争玩家有何差异?

- 答案:国内市场空间与2025年渗透率如下表:

| 场景 | 2025年国内基础市场规模 | 2025年渗透率 | 核心竞争玩家差异 |

|——|————————|————–|——————|

| Robotaxi | 2360亿元(出租车+网约车) | 0.6% | 聚焦城市共享出行,文远知行、小马智行全球化布局领先 |

| Robovan | 2350亿元(轻卡+微卡) | 2% | 主打城配/园区物流,九识智能、新石器交付量领先 |

| Robotruck | – | – | 主攻干线/矿山物流,希迪智驾、易控智驾场景落地深 |

| Robobus | 150-350亿元(公交) | 2%以内 | 侧重短途接驳,宇通客车、百度Apollo硬件成熟 |

| Robosweeper | 113-225亿元(环卫车) | 4.7% | 聚焦市政/园区环卫,仙途智能、文远知行商业化快 |

核心差异:Robotaxi/Robovan/Robosweeper商业化进度最快(渗透率2%-4.7%),Robotruck/Robobus仍处于试点阶段,玩家布局侧重不同场景的技术适配(如Robotruck需适配干线高速,Robosweeper需适配复杂路况清扫)。

问题3:从产业链角度,Robo-X商业化落地将带动哪些环节受益?核心推荐标的有哪些,各自的核心优势是什么?

- 答案:受益环节按数据流可分为四大类,核心标的及优势如下:①数据获取环节:禾赛科技(激光雷达市占率领先)、速腾聚创(技术迭代快,适配多场景);②数据传输环节:沪光股份(自主线束龙头,配套高端车型);③数据处理环节:科博达(域控制器核心供应商)、地平线(智驾芯片量产落地多)、黑芝麻智能(算力性能优异);④数据应用环节:保隆科技(线控底盘核心部件领先)、伯特利(线控制动技术成熟)。整车/运营端推荐小马智行(车队规模快速扩张)、文远知行(全球化布局+多场景覆盖)、小鹏汽车(2026年推出3款Robotaxi,技术自主)。

暂无评论内容