需求强劲,价格弹性可期,开启新周期

【原报告在线阅读和下载】:20251214【MKList.com】电动车2026年年度策略:需求强劲,价格弹性可期,开启新周期 | 四海读报

【迅雷批量下载】:链接:https://pan.xunlei.com/s/VOXJ23RJHhoECPL5FRrVathfA1 提取码:umqb

【夸克批量下载】:链接:https://pan.quark.cn/s/fe42cc605010 提取码:j4Vv

1. 一段话总结

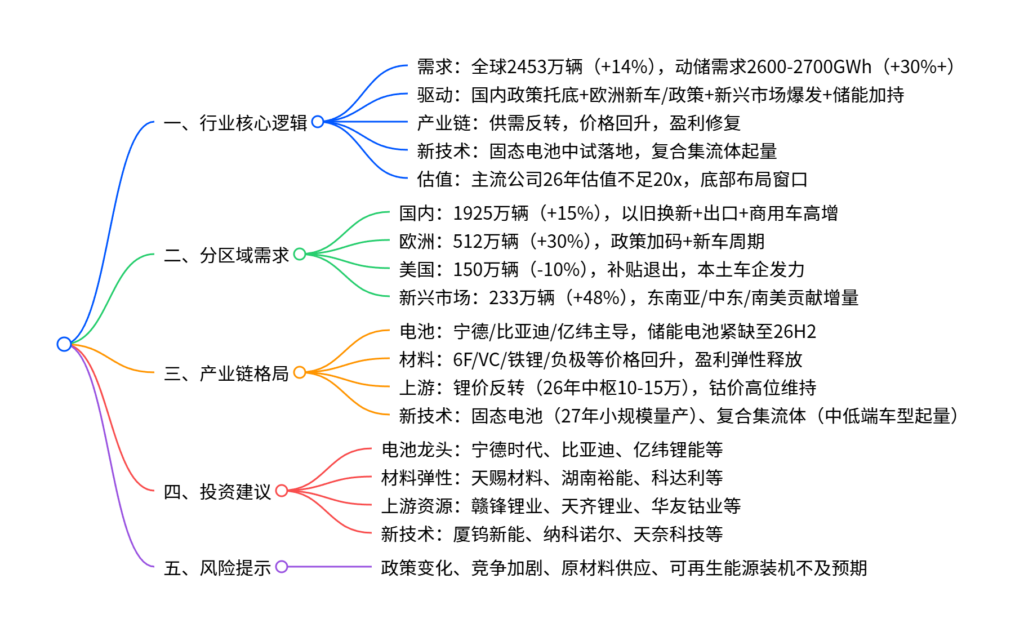

2026年全球电动车行业将延续高景气,全球新能源车销量预计达2453万辆(同增14%),动力电池需求1704GWh(同增19.5%),叠加储能电池需求近1000GWh(同增64%),全球动储总需求达2600-2700GWh(增30%+);国内以旧换新政策托底、欧洲新车周期+政策加码、新兴市场高增为核心驱动,美国受补贴退出影响销量略降;产业链供需反转,电池及材料价格企稳回升,固态电池进入中试关键期,行业估值处于底部,龙头电池厂与具备涨价弹性的材料企业、新技术标的成投资核心。

2. 思维导图(mindmap)

3. 详细总结

一、行业整体态势:需求高增+储能加持,开启新周期

1.1 核心需求数据

2026年全球电动车与储能行业形成共振,需求端持续超预期:

| 指标 | 2025E | 2026E | 同比增速 | 核心驱动 |

|---|---|---|---|---|

| 全球新能源车销量 | 2150万辆 | 2453万辆 | 14% | 欧洲新车周期+新兴市场渗透+国内政策托底 |

| 全球动力电池需求 | 1426GWh | 1704GWh | 19.5% | 车辆大型化+专用车占比提升 |

| 全球储能电池需求 | 611GWh | 992GWh | 64% | 国内容量电价+美国AI数据中心+欧洲大储 |

| 全球动储总需求 | 2028GWh | 2600-2700GWh | 30%+ | 动力+储能双轮驱动 |

1.2 核心驱动因素

- 政策端:国内以旧换新政策延续(26年两会后落地)、欧洲英国/意大利等补贴加码、新兴市场本地化政策支持

- 需求端:国内商用车(电动重卡同比翻倍)+出口高增、欧洲25H2新车密集上市、新兴市场(印尼/土耳其等)渗透率快速提升

- 储能协同:储能电池需求爆发,带动锂电行业供需反转,支撑产业链价格与盈利修复

二、分区域需求拆解

2.1 国内市场:政策托底+结构优化,1925万辆目标

-

销量预测:2026年销量1925万辆(+15%),其中本土1560万辆(+9%)、出口364万辆(+55%)

-

核心驱动:

- 政策:26年以旧换新补贴续力,新能源购置税减半(减税额不超1.5万元)

- 结构:纯电份额回升至60%+,5-15万价格带渗透率提升最快,电动重卡25年销量16万辆+(+150%)

- 企业:比亚迪(536万辆)、吉利(211万辆)、小米(64万辆)等为主要增量

-

动力电池:2026年装机889GWh(+21%),单车带电量57kWh(+11%)

2.2 欧洲市场:新车+政策,30%高增

-

销量预测:2026年中性销量512万辆(+30%),乐观达564万辆(+43%)

-

核心驱动:

- 政策:英国ECG补贴扩容(最高£3750)、法国生态奖金延续、意大利私人购车大额补贴

- 新车:大众ID.2、雷诺Twingo E-Tech、宝马Neue Klasse平台车型等25H2密集上市

- 格局:大众(28%)、宝马(10%)、比亚迪(4%,+286%)份额领先,特斯拉份额下滑(-30%)

2.3 美国市场:补贴退出,销量短期承压

- 销量预测:2026年销量150万辆(-10%),27年起随本土新品放量回升

- 核心影响:《One, Big, Beautiful Bill》取消7500美元税收抵免,新车型延期

- 格局:通用(+89%)、梅赛德斯-奔驰(+91%)增长显著,特斯拉(-6%)、Stellantis(-4%)下滑

2.4 新兴市场:高增引擎,48%增速

- 销量预测:2026年销量233万辆(+48%),印尼(+123%)、土耳其(+130%)、泰国(+71%)为核心

- 核心特征:中国车企出海主导,比亚迪、奇瑞、吉利出口份额领先,政策聚焦本地化制造与充电设施

三、产业链格局:供需反转,盈利修复

3.1 电池环节:储能紧缺+龙头恒强

-

供需关系:2026年储能电池产能利用率90%+,紧缺持续至26H2,电芯价格已上涨1-3分/Wh

-

竞争格局:

- 全球:宁德时代(37.8%)、比亚迪(17.6%)稳居前二,日韩厂商份额持续下滑

- 国内:宁德(42.7%)、比亚迪(22.3%)主导,亿纬、国轩等二线份额提升

-

盈利水平:宁德单Wh盈利0.09元,较二线领先0.05-0.06元/Wh,海外业务贡献高盈利

3.2 材料环节:价格回升,弹性凸显

核心材料环节供需改善,价格与盈利修复:

| 环节 | 2026年产能利用率 | 价格趋势 | 核心标的 |

|---|---|---|---|

| 6F | 92% | 散单涨至18万/吨,长协陆续落地 | 天赐材料、多氟多 |

| VC | 90%+ | 涨至6万/吨+,26年有望达10万 | 华盛锂电、海科新源 |

| 铁锂正极 | 83% | 加工费上涨1000元/吨+ | 湖南裕能、富临精工 |

| 负极 | 80% | 海外产能溢价+降本 | 尚太科技、璞泰来 |

| 隔膜 | 79% | 湿法价格触底,海外产能盈利丰厚 | 恩捷股份、星源材质 |

| 铜箔 | 83% | 加工费回升,AI高端铜箔放量 | 嘉元科技、诺德股份 |

3.3 上游资源:锂钴价格共振

- 碳酸锂:2026年供需紧平衡,价格中枢10-15万元/吨,27年供需反转

- 钴:刚果金出口配额缩减56%,25-27年供给缺口持续,价格有望达40-50万元/吨

- 核心标的:赣锋锂业、天齐锂业、华友钴业、中矿资源

四、新技术:固态电池+复合集流体加速落地

4.1 固态电池:产业化进入关键期

- 发展路径:25年底车规级电芯下线→26年百MWh中试线优化+样车路试→27年小规模量产

- 技术聚焦:硫化物路线,核心材料为固态电解质(锂磷硫氯)、硫化锂(300万/吨)

- 设备增量:干电极设备、一体化成膜机、等静压设备,整线价值量增2倍

- 核心标的:厦钨新能、纳科诺尔、上海洗霸、宏工科技

4.2 复合铜箔:中低端车型起量

- 优势:单Wh降本4%,1GWh电池省成本1000万元

- 进展:宁德时代在奇瑞等车型测试,25H2落地,25年需求20GWh(对应3亿平)

- 核心标的:宝明科技、英联股份、东威科技

五、投资建议与风险提示

5.1 核心投资标的

| 板块 | 标的名称 | 核心逻辑 |

|---|---|---|

| 电池龙头 | 宁德时代、比亚迪、亿纬锂能、欣旺达 | 格局稳定,储能+海外盈利弹性 |

| 材料弹性 | 天赐材料、湖南裕能、科达利、尚太科技 | 价格回升+产能利用率改善 |

| 上游资源 | 赣锋锂业、天齐锂业、华友钴业 | 锂钴价格上涨驱动业绩 |

| 新技术 | 厦钨新能、纳科诺尔、天奈科技 | 固态电池+导电剂技术突破 |

5.2 风险提示

- 政策风险:国内以旧换新力度不及预期、欧洲补贴退坡超预期

- 行业风险:产业链竞争加剧、原材料价格波动超预期

- 技术风险:固态电池量产进度不及预期、复合集流体性能不达标

4. 关键问题

问题1:2026年全球电动车行业增长的核心驱动力的区域差异是什么?各区域销量目标与核心支撑因素是什么?

答案:

核心驱动力区域差异显著:①国内靠“政策托底+出口+商用车高增”,以旧换新补贴延续+电动重卡(25年+150%)、出口(+55%)为核心增量;②欧洲依赖“新车周期+政策加码”,25H2密集上新+英国/法国/意大利补贴扩容;③新兴市场受益“渗透率提升+中国车企出海”,印尼/土耳其/泰国政策支持本地化制造;④美国受“补贴退出”影响,短期下滑,长期靠本土车企新品。

销量目标与支撑:国内1925万辆(+15%)、欧洲512万辆(+30%)、新兴市场233万辆(+48%)、美国150万辆(-10%),全球合计2453万辆(+14%)。

问题2:2026年电动车产业链的盈利修复主要集中在哪些环节?核心逻辑与关键数据是什么?

答案:

盈利修复集中在三大环节:①电池环节,储能电池紧缺至26H2,电芯价格上涨1-3分/Wh,龙头产能利用率90%+,宁德时代单Wh盈利0.09元,领先二线0.05-0.06元;②材料环节,6F(产能利用率92%,散单18万/吨)、VC(产能利用率90%+,目标10万/吨)、铁锂正极(加工费涨1000元/吨)、负极(海外产能溢价)等,26年长协价格落地带动盈利回升;③上游资源,碳酸锂26年中枢10-15万/吨(供需紧平衡)、钴价40-50万/吨(刚果金配额缩减),资源企业业绩弹性显著。

问题3:固态电池2026年的产业化进展与投资机会集中在哪些领域?技术瓶颈与突破方向是什么?

答案:

产业化进展:2026年进入“中试线优化+样车路试”关键期,头部企业中试线达MWh级,27年小规模量产;市场空间方面,23年电解质+设备市场空间超50亿元,2030年达2250亿元。

投资机会:①核心材料,固态电解质(锂磷硫氯)、硫化锂(300万/吨),标的包括上海洗霸、天奈科技;②核心设备,干电极设备(宏工科技)、等静压设备(纳科诺尔)、一体化成膜机;③电池及材料龙头,厦钨新能、当升科技(富锂锰基正极)。

技术瓶颈与突破:①瓶颈,量产良率、长期稳定性、成本高(硫化锂价格昂贵);②突破方向,硫化物电解质工艺优化、干电极技术规模化应用、锂金属蒸镀工艺降本(厚度减至2-3μm)。

交付物提议

要不要我帮你整理一份2026年电动车产业链核心标的盈利弹性测算表?涵盖电池、材料、上游资源、新技术四大板块,明确各标的26年销量/出货目标、价格假设、净利润及估值,方便你快速筛选高弹性标的。

暂无评论内容