全球开花,开启两年持续高增新周期

【原报告在线阅读和下载】:20251214【MKList.com】储能2026年度策略:全球开花,开启两年持续高增新周期 | 四海读报

【迅雷批量下载】:链接:https://pan.xunlei.com/s/VOXJ23RJHhoECPL5FRrVathfA1 提取码:umqb

【夸克批量下载】:链接:https://pan.quark.cn/s/fe42cc605010 提取码:j4Vv

1. 一段话总结

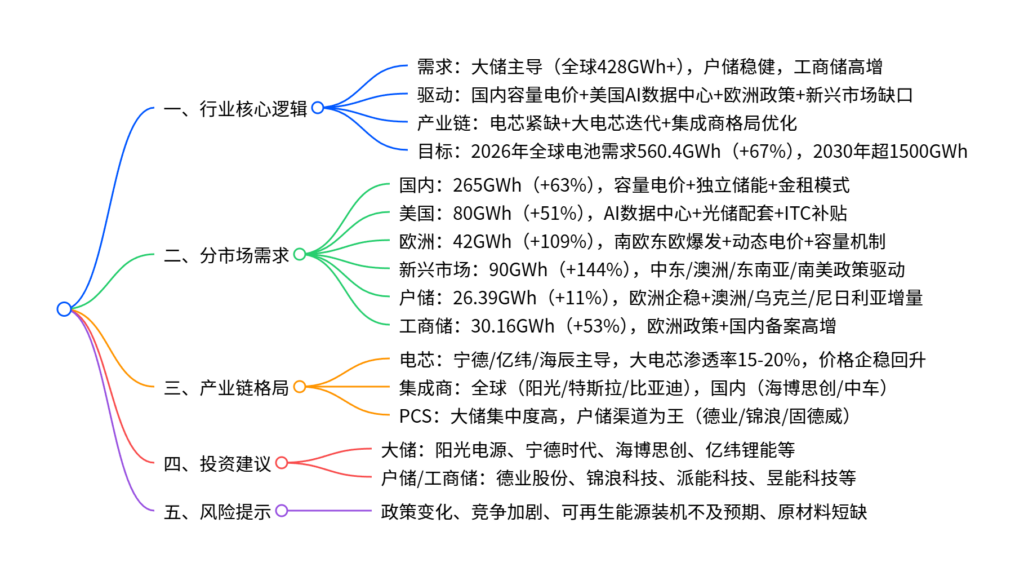

2026年储能行业将进入全球共振高增周期,核心驱动来自国内容量电价政策落地、美国AI数据中心电力缺口、欧洲及新兴市场政策加码,预计全球储能电池需求达560.4GWh(同增67%);大储为绝对主力(国内265GWh+、美国80GWh、欧洲42GWh+、新兴市场90GWh+),户储稳健增长(全球26.39GWh),工商储爆发式增长(全球30.16GWh,同增53%);产业链方面,电芯紧缺持续至26H2,大电芯渗透率提升至15-20%,系统集成格局优化,龙头恒强,投资主线聚焦大储核心标的与户储/工商储渠道优势企业。

2. 思维导图(mindmap)

3. 详细总结

一、行业整体态势:全球开花,开启两年高增周期

1.1 核心增长数据

2026年全球储能行业将延续高景气,关键指标表现亮眼:

| 指标 | 2025E | 2026E | 同比增速 | 核心驱动 |

|---|---|---|---|---|

| 全球储能电池需求 | 335.3GWh | 560.4GWh | 67% | 大储多市场共振+工商储爆发 |

| 全球大储装机 | 236GWh | 428GWh | 82% | 国内独立储能+美国AI+欧洲政策 |

| 全球户储装机 | 23.74GWh | 26.39GWh | 11% | 澳洲补贴+欧洲去库完成 |

| 全球工商储装机 | 19.68GWh | 30.16GWh | 53% | 欧洲动态电价+国内备案高增 |

1.2 核心驱动因素

- 政策端:国内多省份落地容量电价(内蒙0.35元/kWh补贴)、欧洲容量机制与动态电价、美国ITC补贴延期

- 需求端:美国AI数据中心电力缺口(2030年用电量占比超20%)、新兴市场电网薄弱+电价上涨、国内新能源消纳需求

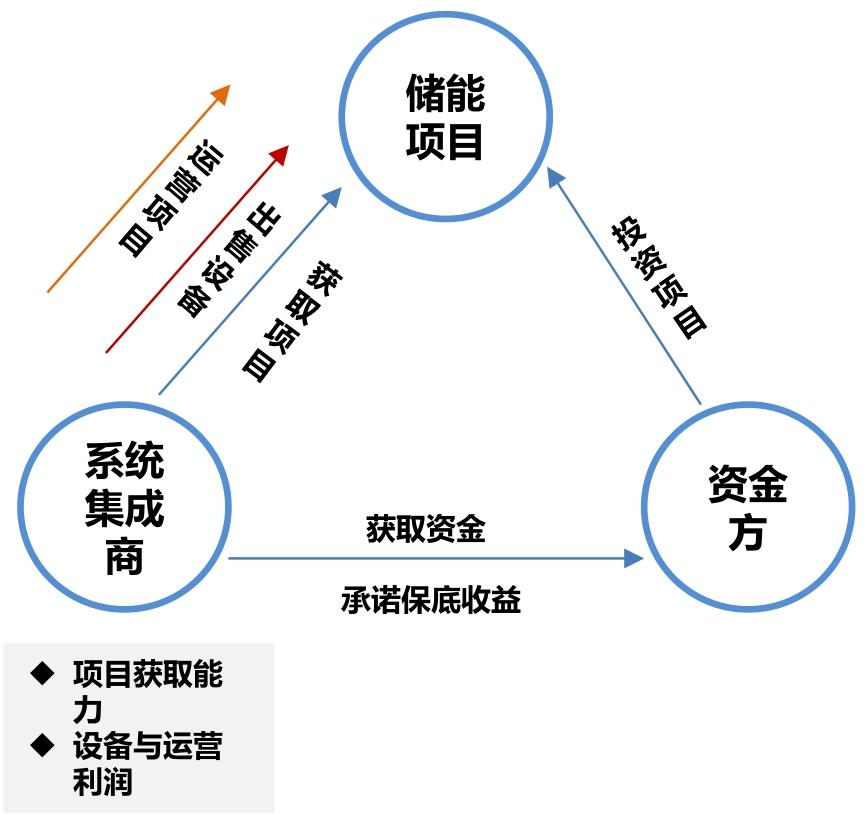

- 商业模式:国内金租模式+专业化运营(IRR 6-15%)、欧洲峰谷价差套利、美国绿电直联配储

二、分市场需求拆解

2.1 国内市场:容量电价驱动,独立储能成主流

- 装机预测:2025年163GWh(+47%),2026年265GWh(+63%),其中大储249GWh、工商储16GWh

- 政策支撑:内蒙、甘肃、河北等10+省份出台容量电价,项目IRR普遍8-12%,高价值省份达15%+

- 市场特征:独立储能替代强制配储,备案量超1TWh(内蒙、新疆占比超50%),金租模式缓解资金压力

- 代表项目:海博思创3GWh储能电站(国银金租17亿元租赁)、阳光电源内蒙/甘肃大型项目

2.2 美国市场:AI数据中心催生二次增长

- 装机预测:2025年53GWh,2026年80GWh(+51%),数据中心贡献37GWh

- 核心需求:AI算力用电激增(2030年1269TWh),光储为新增主力电源,低压直流储能渗透率提升

- 政策环境:ITC补贴延期至2034-2035年,2026年非外国实体材料比例要求55%

- 竞争格局:特斯拉(Megapack)、阳光电源双龙头,宁德时代本土产能配套

2.3 欧洲市场:南欧东欧爆发,多点开花

- 装机预测:2025年20.25GWh(+131%),2026年42.28GWh(+109%)

- 重点国家:意大利(7GWh)、英国(3.6GWh)、德国(2.3GWh)、保加利亚(7GWh)

- 政策亮点:动态电价机制(德国强制推行)、容量补贴(西班牙7亿欧元)、免税政策(英国取消20%增值税)

- 市场特征:长时储能受重视,8小时以上项目获政策倾斜

2.4 新兴市场:政策+缺口双重驱动

- 装机预测:2025年37.29GWh(+253%),2026年90.92GWh(+144%)

- 核心区域:中东(40GWh,沙特/阿联酋大项目)、澳洲(9GWh,补贴372澳元/kWh)、东南亚(印尼/越南电价上涨)、南美(智利6GWh,所得税减免50%)

- 代表项目:比亚迪沙特SEC 12.5GWh、阳光电源沙特ALGIH AZ 7.8GWh

2.5 户储与工商储:结构分化,工商储高增

- 户储:全球2026年26.39GWh(+11%),欧洲企稳(9.3GWh),澳洲(4.3GWh)、乌克兰(需求爆发)、尼日利亚(电力缺口)为主要增量

- 工商储:全球2026年30.16GWh(+53%),欧洲(12.4GWh)、国内(14.2GWh)为主力,盈利模式聚焦峰谷套利+需量电费优化

三、产业链格局:紧缺缓解+技术升级+龙头集中

3.1 电芯环节:紧缺持续至26H2,大电芯迭代

- 供需关系:2025年全球储能电芯产能670GWh(利用率91%),2026年1112GWh(利用率90%),紧缺持续至26H2

- 价格趋势:2025年底部回升至0.28元/Wh+,2026年成本上涨4-6分/Wh(碳酸锂涨价驱动),IRR影响可控

- 技术升级:大电芯(500Ah+)渗透率提升至15-20%,降本10-15%,宁德(587Ah)、亿纬(628Ah)、海辰(1175Ah)为代表

- 竞争格局:宁德(260GWh)、亿纬(130GWh)、海辰(102GWh)主导,份额回升

3.2 系统集成:格局优化,龙头恒强

- 全球格局:阳光电源、特斯拉、比亚迪CR3领先,比亚迪增长势头强劲

- 国内格局:中车株洲所、海博思创、远景能源稳居前三,海博思创2026年份额提升至15%+

- 盈利水平:国内系统单Wh利润0-0.03元,海外0.1-0.3元,大电芯集成降本0.05元/Wh

- AI储能机会:特斯拉Megapack3、阳光PowerTitan 3.0主导低压直流市场,技术壁垒高

3.3 PCS环节:大储高增,户储渠道为王

- 大储PCS:上能电气(26-28GW,+120%)、科华数据高增,集中度提升

- 户储PCS:德业股份(100+万台)、锦浪科技(30-40万台)、固德威(15-20万台)领先,渠道优势决定份额

- 技术趋势:高压化、集成化,适配大电芯与长时储能需求

四、投资建议与风险提示

4.1 核心投资标的

| 板块 | 标的名称 | 核心逻辑 | 2026年预期 |

|---|---|---|---|

| 大储 | 阳光电源 | 全球集成龙头,AI储能领先 | 储能出货70-90GWh |

| 大储 | 宁德时代 | 电芯产能第一,大电芯迭代 | 储能出货260GWh |

| 大储 | 海博思创 | 国内商业模式创新引领 | 出货60-70GWh |

| 户储/工商储 | 德业股份 | 渠道优势显著,工商储高增 | PCS出货100+万台 |

| 户储/工商储 | 锦浪科技 | 组串+储能双轮驱动 | 储能PCS 30-40万台 |

| 户储/工商储 | 派能科技 | 户储电芯龙头,海外拓展 | 出货稳步增长 |

4.2 风险提示

- 政策风险:容量电价补贴退坡、美国ITC政策变化、欧洲动态电价推进不及预期

- 行业风险:电芯价格上涨超预期、新进入者加剧竞争、可再生能源装机不及预期

- 供应链风险:IGBT、电解液等原材料供应紧缺、大电芯量产进度滞后

4. 关键问题

问题1:2026年全球储能行业高增的核心驱动因素有哪些?不同市场的增长逻辑有何差异?

答案:

核心驱动因素包括三大维度:①政策端,国内容量电价普及、欧洲容量机制与动态电价、美国ITC补贴延期;②需求端,美国AI数据中心电力缺口(2030年占比超20%)、新兴市场电网薄弱与电价上涨、国内新能源消纳需求;③商业模式端,国内金租+专业化运营(IRR 6-15%)、欧洲峰谷价差套利、美国绿电直联配储。

市场增长逻辑差异:①国内以“容量电价+独立储能”为主,聚焦西北/华北资源富集区;②美国依赖AI数据中心绿电配储与低压直流储能,光储为新增主力电源;③欧洲靠南欧东欧政策补贴与动态电价,长时储能受重视;④新兴市场(中东/澳洲/东南亚)依托政策激励与电力缺口,大项目集中落地。

问题2:2026年储能产业链的核心变化是什么?电芯与系统集成环节的投资机会如何?

答案:

产业链核心变化:①电芯环节,紧缺持续至26H2,大电芯(500Ah+)渗透率提升至15-20%,价格企稳回升4-6分/Wh;②系统集成,格局优化,全球向阳光、特斯拉、比亚迪集中,国内海博思创份额提升,AI储能(低压直流)成为新增量;③PCS环节,大储集中度高增,户储渠道为王。

投资机会:①电芯环节,优先布局产能充足、大电芯技术领先的龙头(宁德时代、亿纬锂能、海辰储能),受益于紧缺与技术迭代;②系统集成环节,聚焦全球竞争力强(阳光电源)、国内商业模式创新(海博思创)、AI储能布局领先(特斯拉、阳光电源)的标的,海外市场盈利弹性更大(单Wh利润0.1-0.3元)。

问题3:户储与工商储在2026年的增长前景如何?关键增长点与风险分别是什么?

答案:

增长前景:①户储:全球26.39GWh(+11%),稳健增长,欧洲去库完成后企稳,澳洲(4.3GWh)、乌克兰、尼日利亚为核心增量;②工商储:全球30.16GWh(+53%),爆发式增长,欧洲(12.4GWh)政策驱动+国内(14.2GWh)备案高增为主要支撑。

关键增长点:户储端,澳洲补贴(372澳元/kWh)、乌克兰电力设施修复、尼日利亚电力缺口;工商储端,欧洲动态电价套利、国内台区储能/光储充场景拓展、东南亚电价上涨。

风险:户储端,欧洲补贴退坡、美国ITC取消后需求下滑;工商储端,国内分时电价政策变动(如浙江调整充放次数)、初始投资高导致装机不及备案量、海外市场竞争加剧。

交付物提议

要不要我帮你整理一份2026年储能行业核心标的盈利弹性测算表?涵盖大储、户储、工商储重点企业的2026年出货目标、单位盈利、净利润预测及估值水平,方便你快速筛选投资标的。

暂无评论内容