沃土生新,2026房地产的“质”与“智”

【原报告在线阅读和下载】:20251129【MKList.com】房地产行业2026年投资策略:沃土生新,2026房地产的“质”与“智” | 四海读报

【迅雷批量下载】:链接:https://pan.xunlei.com/s/VOXJ23RJHhoECPL5FRrVathfA1 提取码:umqb

【夸克批量下载】:链接:https://pan.quark.cn/s/fe42cc605010 提取码:j4Vv

1. 一段话总结

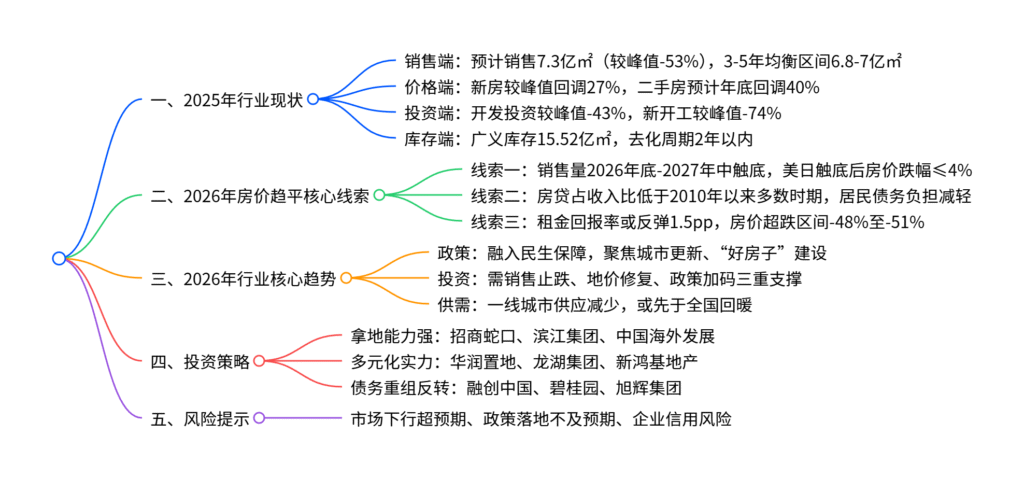

中邮证券2025年11月房地产行业报告指出,2025年行业呈现销售筑底、投资下滑、房价回调特征(商品住宅销售面积预计7.3亿㎡,较峰值降53%;房价较峰值回调约27%),三条线索指向2026年底-2027年中后房价趋平(销售量触底后房价跌幅小、房贷占收入比低于多数时期、租金回报率或反弹1.5pp);2026年行业聚焦“质”与“智”,政策融入民生保障框架,投资需关注拿地能力、多元化实力、债务重组反转动力三类房企;风险主要集中在市场下行超预期、政策落地不及预期等方面。

2. 思维导图(mindmap)

3. 详细总结

一、2025年行业核心现状:销售筑底,投资下滑

1.1 销售端:面积触底,均衡区间明确

- 整体销售:2025年前10月商品住宅销售6.03亿㎡(同比-7.0%),预计全年7.3亿㎡,较2021年峰值(15.7亿㎡)下滑53%,已回落至2008-2009年水平。

- 均衡区间:参考人口流出7省(黑、吉、辽等)销售面积平均跌幅56.81%,结合结婚登记对数等需求驱动因素,未来3-5年销售面积阶段性均衡区间为6.8-7亿㎡。

1.2 价格端:新房二手房同步回调

| 房价类型 | 较峰值回调幅度 | 2025年底预计回调 | 核心特征 |

|---|---|---|---|

| 70城新房 | 11.87%(名义) | – | 实际回调约27%(考虑得房率差异) |

| 70城二手房 | 20.2%(名义) | -40%(全国整体) | 呈现“量稳价调”,交易占比44.8% |

1.3 投资端:开发、新开工双降

- 开发投资:2025年预计完成投资8.4万亿,较2021年峰值(14.76万亿)下滑43%,2026年预计进一步降至6.93万亿(同比-17.5%)。

- 新开工与竣工:2025年新开工面积预计5.86亿㎡(较峰值-74%),竣工面积5.87亿㎡(较2021年-42%);2026年预计分别为4.98亿㎡、4.99亿㎡,短期依赖保交楼支撑。

1.4 库存端:广义库存去化改善

- 2025年全国商品住宅广义库存(累计新开工-累计销售)约15.52亿㎡,低于2010年水平(20.66亿㎡),预计2026年去化周期降至2年以内;狭义库存(待售面积)仍处高位,去化压力尚未完全缓解。

二、2026年房价趋平核心逻辑:三条线索支撑

2.1 线索一:销售量触底后房价跌幅有限

-

预计2026年商品住宅销售6.98亿㎡,基本接近底部;参考美日经验,销售量触底后房价跌幅较小:

- 美国(2010年销售触底):后续房价跌幅-3.97%

- 日本(2009年销售触底):后续房价跌幅-1.01%(名义价格)

2.2 线索二:房贷压力降至低位

- 当前中国房贷占收入百分比低于2010年以来大部分时期,主要受益于宽货币周期房贷利率下降、居民提前还贷、存量房贷利率调整三重因素,居民债务负担显著减轻,对房价企稳形成支撑。

- 补充视角:中国居民杠杆率已连续下降4年至60.4%,虽绝对水平低于美日,但下降幅度仍需持续观察。

2.3 线索三:租金回报率反弹提供支撑

- 美日特殊地产冲击后,租金回报率均反弹约1.5pp(美国次贷危机、日本泡沫破裂),可作为房价企稳的参考信号。

- 测算:若2022年3月租金收益率低点(2.06%)反弹1.5pp至3.56%,考虑租金下跌10%-15%,全国房价超跌水平约为-48%至-51%;2025年底房价预计较峰值回调40%,剩余跌幅空间有限,按当前跌速,2026年底-2027年中后房价将趋平。

三、2026年行业核心趋势与政策导向

3.1 政策:融入民生保障,聚焦高质量发展

- 核心定调:二十届四中全会将房地产纳入“保障和改善民生”框架,强调民生属性与内需拉动作用,告别传统规模扩张。

- 重点方向:推进城市更新(城中村改造)、“好房子”建设(安全、舒适、绿色、智慧)、保障房体系完善。

- 潜在政策:降息、公积金贷款放开、解除限制性措施、购房贷款贴息等需求端支持。

3.2 供需:一线城市或先回暖

- 供应端:一线城市住宅用地建面持续减少,供需关系更趋紧张。

- 需求端:一线城市2025年房价后跌但跌幅较快,叠加供需基本面支撑,有望先于全国实现价格回暖。

四、投资策略:三大核心方向

4.1 方向一:拿地能力强+销售稳健房企

-

核心逻辑:央企主导拿地市场(2025年1-10月央企拿地金额占比超50%,同比+80%),拿地强度高且销售稳健的房企抗风险能力更强。

-

推荐标的:

- A股:招商蛇口(拿地强度53.8%)、滨江集团(拿地强度85.4%)

- 港股:保利置业(拿地强度50.7%)、中国海外发展(拿地强度47.5%)、华润置地(拿地强度46.7%)

4.2 方向二:多元化实力突出房企

-

核心逻辑:参考美日经验,房价企稳后,成功多元化的房企更易获得超额收益(如日本三井不动产、美国普尔特)。

-

推荐标的:

- 轻资产型:华润万象生活、绿城管理控股

- 聚焦“好房子”:建发国际、中国金茂

- 多元化龙头:华润置地、龙湖集团、新鸿基地产、太古地产

4.3 方向三:债务重组反转房企

- 核心逻辑:部分房企已完成或推进债务重组,后续若销售回暖,有望实现基本面反转,但需警惕不确定性。

- 关注标的:融创中国(境外债100%转股)、碧桂园(拟削减117亿美元债务)、旭辉集团(境内外债重组获批)、金科股份(1470亿元债务清零)

五、风险提示

- 市场下行超预期风险:销售恢复不及预期、房价加速下跌,导致行业盈利恶化。

- 政策落地不及预期风险:宏观经济增速放缓、就业收入改善滞后,购房政策支持力度不足。

- 企业信用风险:部分房企债务负担较重,融资渠道恢复不及预期,可能引发流动性风险。

- 外部环境不确定性风险:全球经济波动、国际利率变化等外部冲击传导至行业。

4. 关键问题

问题1:2026年房价有望趋平的核心逻辑是什么?美日两国的经验对中国有哪些参考意义?

答案:

- 2026年房价趋平的核心逻辑源于三条线索的共振:①销售量触底:2026年商品住宅销售预计6.98亿㎡,基本接近底部,历史数据显示销售量触底后房价下跌空间有限;②房贷压力减轻:房贷占收入比低于2010年以来多数时期,居民债务负担缓解,购房意愿具备修复基础;③租金回报率支撑:参考美日经验,特殊地产冲击后租金回报率均反弹1.5pp,当前中国租金回报率已超十年国债收益率,后续反弹将形成房价支撑。

- 美日经验参考:①跌幅参考:美国(2010年销售触底)、日本(2009年销售触底)后续房价跌幅分别仅-3.97%、-1.01%,证明销售量触底后房价下跌幅度可控;②时间参考:美国销售触底至房价企稳间隔14个月,日本间隔30个月,中国预计2026年底-2027年中完成房价趋平;③修复条件:日本房价回暖时伴随失业率下降、PPI回升、消费者信心恢复,中国后续需关注此类宏观指标改善。

问题2:2026年房地产投资端(开发、新开工、拿地)的核心看点是什么?哪些因素会影响投资复苏节奏?

答案:

- 2026年投资端核心看点:①开发投资:预计6.93万亿(同比-17.5%),仍处下滑通道,但跌幅或收窄;②新开工:预计4.98亿㎡(同比-15%),若不良资产盘活推进(前提是资产价格波动减弱),或有望边际改善;③拿地市场:央企主导格局延续(2025年1-10月央企拿地金额同比+80%),核心城市房地价差修复至15%以上的区域,或率先出现拿地回暖。

- 影响投资复苏的关键因素:①销售端信号:核心城市房价止跌是房企投资回暖的前提,需等待2026年底-2027年中销售触底确认;②土地市场修复:地价与房价调整充分,房地价差回归合理水平,才能激发房企拿地意愿;③政策加码力度:若12月中央经济工作会议推出全国性支持措施(如购房补贴、融资支持),将加速投资预期修复;④资金面改善:房企自筹资金、定金及预收款、个人按揭贷款等到位资金收缩态势需缓解,否则将制约投资能力。

问题3:2026年房地产行业的投资策略可分为哪三类?不同策略的核心逻辑与标的选择标准是什么?

答案:

-

2026年投资策略分为三类,核心逻辑与标的选择标准如下:

- 拿地能力强+销售稳健策略:核心逻辑是行业调整期,拿地强度高、销售回款稳定的房企抗风险能力更强,且后续市场回暖时能率先受益于项目结算。选择标准:拿地金额同比正增长、拿地强度(拿地金额/销售额)≥30%、权益销售额跌幅小于行业平均。标的包括招商蛇口(拿地强度53.8%)、中国海外发展(拿地强度47.5%)、滨江集团(拿地强度85.4%)。

- 多元化实力突出策略:核心逻辑是参考美日经验,房价企稳后,从传统开发向轻资产、“好房子”、综合运营多元化转型的房企,更易获得超额收益。选择标准:具备轻资产运营(如物业、代建)、聚焦高品质住宅开发、拥有综合商业运营能力。标的包括华润万象生活(轻资产物业)、建发国际(“好房子”布局)、华润置地(多元化综合运营)。

- 债务重组反转策略:核心逻辑是部分房企已完成债务重组,后续若销售回暖,基本面有望实现反转,存在估值修复机会。选择标准:已落地境内外债务重组方案、债务规模显著削减、核心资产(优质项目)未受损。标的包括融创中国(境外债100%转股)、金科股份(1470亿元债务清零)、旭辉集团(境内外债重组获批),但需警惕重组后销售复苏不及预期的风险。

© 版权声明

免费分享是一种美德,知识的价值在于传播;

本站发布的图文只为交流分享,源自网络的图片与文字内容,其版权归原作者及网站所有。

THE END

暂无评论内容