创新药产业趋势已成,进军全球商业化

报告原文阅读和下载

【迅雷云盘】2025.9月报告原文下载:【迅雷云盘】https://pan.xunlei.com/s/VOZ9wFimKIV-NJr2_0dAww72A1?pwd=i6mp#

【夸克网盘】2025.9月报告原文下载:【夸克网盘】 https://pan.quark.cn/s/51ad6dae1ed8

1. 一段话总结

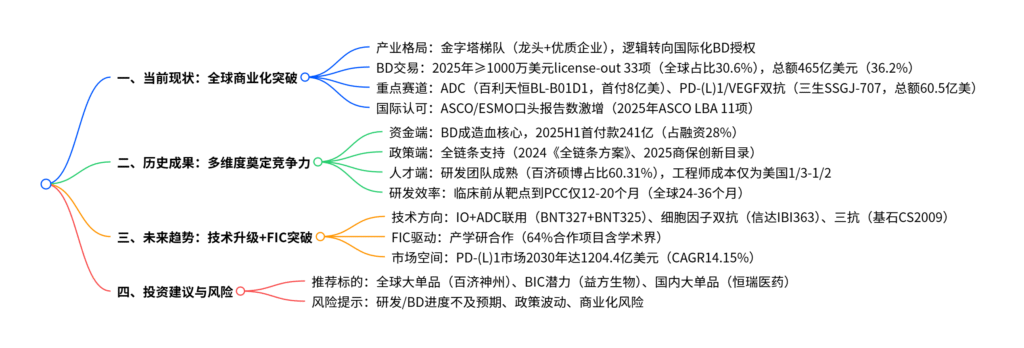

中国创新药产业已进入全球商业化阶段,形成“龙头引领+优质企业支撑”的金字塔梯队,产业逻辑从国内销售放量转向国际化BD授权(license-out) 兑现,2025年首付款≥1000万美元的license-out交易达33项(占全球30.6%),百利天恒BL-B01D1(ADC)、三生制药SSGJ-707(PD-(L)1/VEGF双抗)等交易刷新国产纪录;回顾历史,产业在资金端(BD首付款占2025H1融资28%)、政策端(全链条支持“真创新”)、人才端(研发人员硕博占比超40%) 实现突破,具备全球竞争力;未来,产学研合作将推动FIC分子开发,IO+ADC联用、细胞因子双抗等技术升级打开商业化空间,建议关注全球大单品(百济神州、科伦博泰)、BIC潜力(益方生物、泽璟制药)等标的,同时警惕研发进度、BD交易不及预期等风险。

2. 思维导图(mindmap脑图)

3. 详细总结

一、当前现状:中国创新药进军全球商业化

1. 产业格局与核心逻辑

- 格局特点:形成“领头企业(百济神州、信达生物)+大批量优质企业(科伦博泰、康方生物)”的金字塔梯队,2025年大额BD交易频发(如三生制药SSGJ-707授权辉瑞,总额60.5亿美元),产业兑现持续性强。

- 核心逻辑转变:从“国内销售放量”转向“国际化数据与BD交易兑现”,分子质量(差异化机制、高临床价值)成为BD核心,授权仅为起点,后续可通过里程碑付款、销售分成持续收益。

2. BD交易:数量与金额全球占比显著提升

2016-2025年中国内地高价值BD交易(首付款≥1000万美元)关键数据:

| 指标 | 2016年 | 2023年 | 2024年 | 2025年(截至7月) | 全球占比(2025年) |

|---|---|---|---|---|---|

| 交易数量(项) | 1 | 32 | 33 | 33 | 30.6% |

| 交易总额(亿美元) | 0.1 | 375 | 448 | 465 | 36.2% |

| 首付款(亿美元) | 0.1 | 50 | 38 | 33 | 17.2% |

-

重点交易案例:

- ADC领域:百利天恒BL-B01D1(EGFR X HER3)授权BMS,首付8亿美元,刷新国产ADC纪录。

- 双抗领域:三生制药SSGJ-707(PD-1/VEGF)授权辉瑞,总额60.5亿美元,创国产单药BD新高。

3. 国际影响力:临床数据登顶级舞台

中国创新药在ASCO、ESMO等国际会议上表现(2021-2025年):

| 会议 | 2021年LBA数 | 2025年LBA数 | 2021年口头报告数 | 2025年口头报告数 |

|---|---|---|---|---|

| ASCO | 1 | 11 | 20 | 73 |

| ESMO | 5 | 23 | 18 | 58 |

| WCLC | 2(含非第一作者) | 3 | 30 | 49 |

二、历史成果:多维度构建全球竞争力

1. 资金端:从依赖融资到自我造血

- 融资结构变化:2018-2021年依赖一二级融资(2021年A股二级融资超800亿),2022年后BD成为核心资金来源,2025H1 BD首付款241亿元,占同期融资总额的28%。

- 现金储备:国内Biotech现金及等价物总和2021年达580亿元,为研发提供支撑。

2. 政策端:全链条支持“真创新”

| 政策名称 | 发布时间 | 核心内容 |

|---|---|---|

| 《以临床价值为导向的抗肿瘤药物临床研发指导原则》 | 2021.11 | 推动从“仿创结合”转向BIC/FIC研发,聚焦临床价值 |

| 《全链条支持创新药发展实施方案》 | 2024.07 | 统筹价格、医保、商保政策,优化审评审批,强化基础研究 |

| 《商业健康保险创新药品目录》 | 2025.07 | 创新药不计入医保自费率,实行“先商保后医保”梯度准入,单独定价结算 |

3. 人才端:梯队合理,工程师红利显著

- 研发团队素质:头部药企研发人员硕博占比高,百济神州(60.31%)、恒瑞医药(58.41%)、贝达药业(50.17%)。

- 工程师优势:规模(中国科学家与工程师为美国2.6倍)、成本(年薪仅1/3-1/2)、年龄(年轻近10岁),支撑研发效率。

4. 研发效率:全球领先的“中国速度”

- 临床前阶段:国内Biotech从靶点验证到PCC仅12-20个月(全球24-36个月),药明康德IND申报周期9-12个月(小分子)、12-18个月(大分子)。

- 临床阶段:2024年中国I期临床启动平均11个月(较2023年缩短1个月),完成I期仅82.6天(全球平均2.7年),效率达国外5倍。

三、未来趋势:技术升级与FIC突破打开空间

1. 重点技术方向与临床进展

| 技术方向 | 代表产品 | 研发机构 | 核心进展 |

|---|---|---|---|

| IO+ADC联用 | BNT327(双抗)+BNT325(ADC) | BioNTech/映恩生物 | 临床前TGI达111.3%,II期覆盖NSCLC、TNBC(ORR 46.2%) |

| 细胞因子双抗 | IBI363(PD-1/IL-2α-bias) | 信达生物 | II期治疗sqNSCLC,ORR 36.7%,mPFS 9.3个月(优于现有疗法) |

| PD-(L)1/VEGF三抗 | CS2009(PD-1/VEGFA/CTLA4) | 基石药业 | Ia期无DLT,低剂量“冷肿瘤”患者显效,OS获益优于双抗 |

| ADC | BL-B01D1(EGFR X HER3) | 百利天恒 | 授权BMS,首付8亿美元,临床III期 |

2. FIC分子驱动:产学研合作成关键

- 合作价值:64%的FIC合作项目含学术界,合作项目III期成功率63.0%(非合作0%),NDA/BLA成功率87.5%(非合作0%)。

- 案例:CAR-T疗法tisagenlecleucel(源自宾大)、PARPi奥拉帕利(Biotech与学术合作),Biotech参与62%的FIC开发(大型药企仅14%)。

3. 市场空间预测

- PD-(L)1市场:2025年621.5亿美元,2030年达1204.4亿美元(CAGR 14.15%),默沙东K药2024年销售额295亿美元(+18%)。

- 创新药整体:全球FIC药物市场2030年预计超5000亿美元,中国贡献占比将从2023年15%提升至25%。

四、投资建议与风险提示

1. 投资建议

| 类别 | 标的 | 逻辑 |

|---|---|---|

| 全球大单品 | 百济神州(H)、科伦博泰(H)、信达生物(H) | 国际化BD授权领先,核心产品全球竞争力强 |

| 全球BIC潜力 | 益方生物、泽璟制药、基石药业(H) | 技术差异化显著(如泽璟制药多靶点抑制剂) |

| 国内大单品 | 恒瑞医药、贝达药业、华领医药(H) | 国内市场放量确定性高,如恒瑞医药PD-(L)1医保续约降幅收窄 |

| 资产价值 | 和铂医药(H)、和誉(H) | 早期管线丰富,潜在BD价值大 |

2. 风险提示

- 研发进度不及预期:临床试验患者招募困难、关键终点未达标(如IO联用试验终止)。

- BD交易不及预期:宏观环境、估值差异导致交易流产(如诺华终止替雷利珠单抗合作)。

- 政策波动:医保谈判降幅超预期、商保目录准入延迟。

- 商业化不及预期:学术推广不足、渠道覆盖有限导致产品销售滞后。

4. 关键问题

问题1:中国创新药license-out交易在2025年实现爆发(占全球30.6%)的核心驱动因素是什么?与国际竞品相比,国产创新药在BD交易中具备哪些优势?

答案:

一、2025年license-out爆发的核心驱动因素

- 产业积累兑现:2021年行业聚焦“全球BIC/FIC”后,经过4-5年研发周期(靶点验证到IND),2025年进入临床数据释放期,如康方生物AK112(PD-(L)1/VEGF双抗)III期OS数据优异,推动国际授权。

- 政策与资金支撑:2024《全链条支持方案》、2025商保创新目录降低创新风险,BD首付款成为企业造血核心(2025H1占融资28%),反哺研发投入。

- 国际需求缺口:MNC在ADC、双抗等赛道布局迫切(7家MNC引进PD-(L)1,3款源自中国),中国成为重要技术输出地(ADC交易占全球23%)。

二、国产创新药的BD优势

- 成本与效率:临床前研发周期比全球短30%-50%(靶点到PCC 12-20个月),工程师年薪仅为美国1/3-1/2,同等靶点开发成本低40%-60%。

- 技术差异化:在ADC(双靶点设计)、双抗(PD-(L)1/VEGF)等领域形成特色,如百利天恒BL-B01D1(EGFR X HER3)解决耐药问题,较国际ADC更具临床价值。

- 临床数据质量:中国患者基数大,临床入组速度快(I期启动11个月),ASCO/ESMO等会议口头报告数激增(2025年ASCO LBA 11项),数据认可度提升。

问题2:IO+ADC联用被视为“下一代肿瘤治疗方向”,其临床优势是什么?当前国内外在该领域的研发进展有何差异?国产企业面临哪些机遇与挑战?

答案:

一、IO+ADC联用的临床优势

- 协同机制:ADC精准递送细胞毒性药物杀伤肿瘤细胞,释放肿瘤抗原;IO(如PD-(L)1双抗)激活T细胞,解决“冷肿瘤”微环境,二者协同提升疗效,临床前TGI达111.3%(单独ADC 33.6%、IO 78.2%)。

- 降低耐药:ADC减少肿瘤负荷,IO延缓耐药发生,如BNT327+BNT325治疗NSCLC,ORR 46.2%(单独ADC 31%),mPFS延长30%。

- 安全性可控:ADC靶向性降低脱靶毒性,IO选择双抗(如PD-L1/VEGF)减少系统毒性,临床中3级TEAEs发生率60%(低于传统化疗80%)。

二、国内外研发进展差异

| 维度 | 国际(BioNTech/默沙东) | 国内(映恩生物/康方生物) |

|---|---|---|

| 进展阶段 | II期(覆盖5类实体瘤) | I/II期(以NSCLC为主) |

| 靶点组合 | 多样化(PD-L1/VEGF+TROP2/HER3) | 集中(PD-(L)1+TROP2/B7-H3) |

| 临床数据 | 公布ORR、PFS(如TNBC ORR 42%) | 早期安全性数据(无DLT) |

| 合作模式 | MNC主导(如默沙东+第一三共) | 国内Biotech与国际合作(映恩+BioNTech) |

三、国产企业的机遇与挑战

- 机遇:国内ADC/IO管线丰富(ADC在研超150款),临床患者资源充足,可快速推进联合试验;政策支持“全球新”,商保目录优先纳入创新联合疗法。

- 挑战:ADC payload(毒素)依赖进口(如DM1、DXd),供应链自主可控待突破;国际MNC在联用方案设计(如剂量优化)上经验更丰富,国产需加快数据积累。

问题3:政策端“全链条支持创新药”具体体现在哪些环节?这些政策如何解决过去创新药发展的痛点(如医保压价、研发周期长)?

答案:

一、政策全链条支持的核心环节

-

研发端:

- 加速审评:2025《优化临床试验审评审批公告》要求创新药IND 30个工作日内完成,试点项目12周内启动试验(2024年试点缩短1个月启动时间)。

- 资金补贴:上海对1类新药I/II/III期研发投入最高补贴40%(分别1000万、2000万、3000万)。

-

审批端:

- 附条件批准:2025年修订稿允许基于替代终点提前上市(如ADC基于ORR获批),上市后补确证性试验,缩短上市周期6-12个月。

-

支付端:

- 医保谈判:2025年续约降幅减半(连续4年以上产品降幅低至个位数),避免“低价换量”损害创新动力。

- 商保补充:2025年商保创新目录单独定价,不计入医保自费率,解决“创新药进医保后利润下滑”痛点(如PD-(L)1年治疗费用从15万降至5万后,商保补充报销30%)。

二、政策对过去痛点的解决

- 医保压价痛点:通过“梯度准入”(先商保后医保)、“长期产品转入常规目录”(连续8年医保产品),平衡患者可及性与企业利润,2025年创新药医保谈判平均降幅从2019年54%降至15%以下。

- 研发周期长痛点:IND审评提速(30个工作日)、附条件批准(基于早期数据)、国际多中心试验支持,将创新药从研发到上市周期从10年缩短至6-7年(如信达IBI363从首次人体试验到II期仅18个月)。

- 创新动力不足痛点:明确“临床价值导向”(2021年指导原则),淘汰“me-too”药物;BD交易税收优惠(如license-out收入按60%计入应纳税所得额),鼓励国际化,2025年BD交易金额较2021年增长5倍。

© 版权声明

免费分享是一种美德,知识的价值在于传播;

本站发布的图文只为交流分享,源自网络的图片与文字内容,其版权归原作者及网站所有。

THE END

暂无评论内容