品牌趋势企稳,制造订单预期改善

报告原文阅读和下载

【迅雷云盘】2025.9月报告原文下载:【迅雷云盘】https://pan.xunlei.com/s/VOZ9wFimKIV-NJr2_0dAww72A1?pwd=i6mp#

【夸克网盘】2025.9月报告原文下载:【夸克网盘】 https://pan.quark.cn/s/51ad6dae1ed8

1. 一段话总结

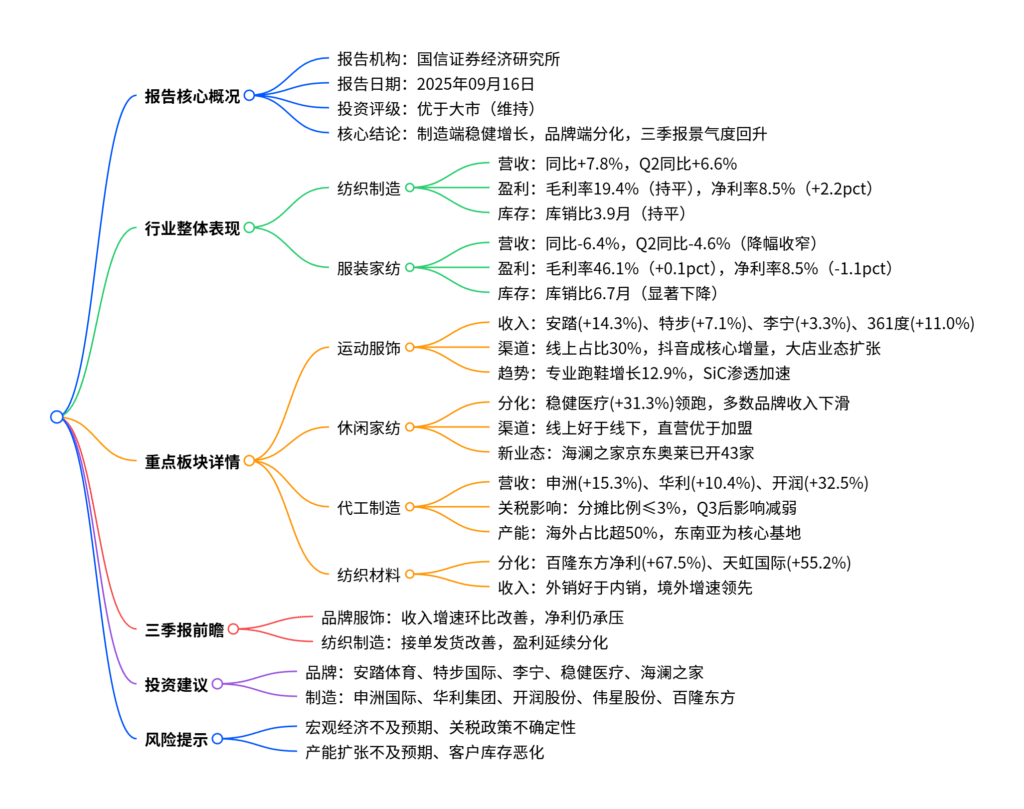

国信证券2025年9月16日发布的纺织服装行业中报总结及三季报前瞻显示,行业维持“优于大市”评级。2025年上半年板块呈现“制造强、品牌弱” 分化格局:纺织制造板块营收同比增长7.8%,净利率提升2.2个百分点至8.5%,棉纺企业与代工龙头表现突出;服装家纺板块营收同比下滑6.4%,净利率下降1.1个百分点至8.5%,仅运动赛道(安踏、特步等收入增3.3%-14.3%)及稳健医疗(收入增31.3%)表现亮眼。核心驱动因素包括运动消费韧性、关税政策落定后的制造订单改善,以及线上渠道(运动品牌电商占比约30%)与新业态(海澜之家京东奥莱43家店)的增长贡献。三季报前瞻显示品牌趋势企稳、制造接单改善,投资建议关注运动服饰龙头及低估值制造企业,风险主要来自关税不确定性与宏观经济压力。

2. 思维导图

3. 详细总结

一、报告基本信息

| 项目 | 内容 |

|---|---|

| 报告机构 | 国信证券经济研究所 |

| 发布日期 | 2025年09月16日 |

| 行业类别 | 纺织服装(品牌服饰+纺织制造) |

| 投资评级 | 优于大市(维持) |

| 核心分析师 | 丁诗洁、刘佳琪 |

二、行业整体业绩分化

2025年上半年,纺织服装行业呈现“制造端稳健增长、品牌端承压分化”的核心特征:

-

纺织制造板块:盈利韧性凸显

- 收入:跟踪企业合计营收同比增长7.8%,2Q25受关税扰动增速放缓至6.6%,但仍保持中单位数增长;

- 盈利:毛利率维持19.4%(同比持平),净利率同比提升2.2个百分点至8.5%,主要受益于原料成本下降与费用管控;

- 库存:库销比稳定在3.9月,运营效率健康。

-

服装家纺板块:需求疲软承压

- 收入:合计营收同比下滑6.4%,2Q25降幅收窄至-4.6%,体现需求弱复苏;

- 盈利:毛利率微升0.1个百分点至46.1%,但净利率下降1.1个百分点至8.5%,受负向经营杠杆与销售费用率提升拖累;

- 库存:库销比显著下降至6.7月,库存优化成效显著。

三、重点细分板块业绩详情

1. 运动服饰:赛道景气度领先

作为品牌端唯一高增长板块,受益于体育消费政策与专业品类驱动:

- 业绩表现:头部企业收入延续增长,安踏体育(+14.3%)、361度(+11.0%)、特步国际(剔除KP后+7.1%)、李宁(+3.3%);核心净利率稳定在15%左右,安踏核心净利率达18.2%(同比持平)。

- 渠道特征:线上渠道占比约30%,抖音超越天猫成为核心增长极,361度电商收入同比+45%;线下加速大店升级,安踏灯塔店、李宁九代店店效优异,361度超品店已开49家。

- 品类趋势:专业跑鞋需求爆发,7-8月跑鞋品类同比增长12.9%,远超运动鞋服整体5.4% 的增速。

2. 休闲家纺:需求承压,分化加剧

需求疲软背景下,仅少数企业凭借品类与渠道优势实现增长:

- 业绩分化:稳健医疗(+31.3%)、比音勒芬(+8.6%)、水星家纺(+6.4%)增长领先,富安娜(-16.8%)、太平鸟(-7.9%)等承压;多数企业净利下滑,行业净利率中枢下移。

- 渠道特征:线上普遍好于线下,全棉时代电商收入+24%,比音勒芬+72%;线下优化低效门店,直营门店贡献增量,海澜之家直营收入+15.9%。

- 新业态突破:海澜之家京东奥莱加速扩张,截至8月底已开业43家,采用轻资产模式,净利率预计达20%。

3. 代工制造:关税扰动下营收稳健

头部代工企业凭借客户结构与产能布局优势,抵御关税冲击:

- 业绩表现:申洲国际(+15.3%)、华利集团(+10.4%)、开润股份(+32.5%)营收增长稳健;净利受新产能爬坡影响略有分化,申洲净利+8.4%,华利暂降11.1%。

- 关税影响:美国对等关税落定,代工厂分摊比例普遍≤3%,Nike、ASICS明确不转嫁成本,Q3后汇率与关税影响预计减弱。

- 产能布局:海外产能占比超50%,申洲越南面料厂、华利印尼新厂陆续投产,东南亚为核心生产基地。

4. 纺织材料:棉纺企业表现亮眼

受关税与需求影响,板块盈利分化显著,棉纺企业成亮点:

- 业绩分化:百隆东方(净利+67.5%)、天虹国际(+55.2%)受益于产能利用率提升(国内超90%,越南近满产)与原料成本下降;台华新材(营收-8.6%)、富春染织(净利-83.9%)承压。

- 收入结构:外销表现优于内销,鲁泰、百隆等外销占比超70%,境外收入增速普遍领先境内10个百分点以上。

四、三季报前瞻

| 板块 | 收入端展望 | 利润端展望 |

|---|---|---|

| 服装家纺 | 7-8月流水增速环比Q2提速,9月受假期错期影响略有放缓,但整体环比改善 | 直营占比提升带动毛利率稳定/提升,但销售费用率高企,净利仍承压 |

| 纺织制造 | 7月关税落定后,Q3接单发货改善,收入增速有望回升 | 延续上半年分化趋势,开润股份受益于嘉乐毛利率改善与费用优化,净利率提升 |

五、投资建议与风险提示

-

投资建议

板块 重点标的 核心逻辑 品牌服饰 安踏体育、特步国际、李宁、361度 运动赛道长期景气,专业品类与大店业态驱动增长 品牌服饰 稳健医疗、海澜之家 消费+医疗双轮驱动;新业态打开成长空间 纺织制造 申洲国际、华利集团、开润股份 代工龙头,业绩韧性强,估值性价比凸显 纺织制造 伟星股份、百隆东方 细分赛道龙头,盈利改善弹性大 -

风险提示

- 宏观经济表现不及预期,压制终端消费需求;

- 关税政策存在不确定性,影响代工企业盈利;

- 产能扩张不及预期、下游客户库存恶化;

- 国际政治经济风险与系统性风险。

4. 关键问题

问题1:2025年上半年纺织服装行业“制造强、品牌弱”的分化格局具体体现在哪些核心数据上?背后的驱动因素是什么?

答案:

核心数据体现:

- 收入端:纺织制造板块营收同比增长7.8%,2Q25增速6.6%;服装家纺板块营收同比下滑6.4%,2Q25降幅收窄至-4.6%;

- 盈利端:纺织制造净利率同比提升2.2个百分点至8.5%;服装家纺净利率同比下降1.1个百分点至8.5%;

- 库存端:纺织制造库销比稳定在3.9月;服装家纺库销比从高位降至6.7月,但仍高于制造端。

驱动因素:

- 制造端:原料成本下降(棉价下行)、海外需求韧性(外销增速领先内销)、关税影响可控(分摊比例≤3%);

- 品牌端:国内消费疲软压制需求,非运动品类承压;负向经营杠杆导致费用率高企,侵蚀利润;仅运动赛道(政策支持+专业品类增长)与线上渠道表现亮眼。

问题2:运动服饰板块成为品牌端唯一高增长领域的核心逻辑是什么?头部企业在渠道与品类上有哪些关键布局?

答案:

核心逻辑:

- 政策红利:国务院明确2030年体育产业规模超7万亿元,运动消费需求持续释放;

- 品类创新:专业跑鞋等细分品类爆发,7-8月跑鞋同比增长12.9%,远超行业整体增速;

- 渠道优化:线上线下协同发力,抖音等新渠道贡献增量,大店业态提升店效。

头部企业布局:

- 渠道:安踏推进灯塔店升级,李宁九代店超1300家(月店效32万元),361度超品店年底将达100家;线上占比约30%,361度电商增速达45%;

- 品类:安踏迪桑特/可隆增速61.1%,李宁超轻/赤兔/飞电跑鞋销量破526万双,特步聚焦跑步赛事IP。

问题3:关税政策对纺织代工企业的影响程度如何?企业通过哪些策略抵御冲击?Q3后行业有望改善的核心依据是什么?

答案:

影响程度:

- 短期扰动:2Q25客户下单谨慎,台企营收受汇率+关税双重影响;

- 成本分摊:代工厂平均分摊关税比例≤3%,Nike、ASICS不转嫁成本,部分品牌共摊,整体影响可控;

- 盈利影响:头部企业净利率仍保持双位数(申洲20.9%、华利16.0%),未显著恶化。

抵御策略:

- 产能布局:海外产能占比超50%,东南亚(越南、印尼)为核心基地,规避关税风险;

- 客户结构:绑定Nike、Adidas等优质客户,议价能力强(华利份额持续提升);

- 费用管控:申洲、华利通过管理费用优化抵消部分成本压力。

Q3改善依据:

- 政策落地:美国对等关税政策明确,客户观望情绪缓解,7月后接单发货逐步改善;

- 需求复苏:北美零售库存去化完成,补库需求释放;

- 产能释放:东南亚新产能爬坡完成(华利印尼厂、申洲越南面料厂),效率提升。

暂无评论内容